一天學習一個 DeFAI|使用好工具投研快一半 INFINIT 篇

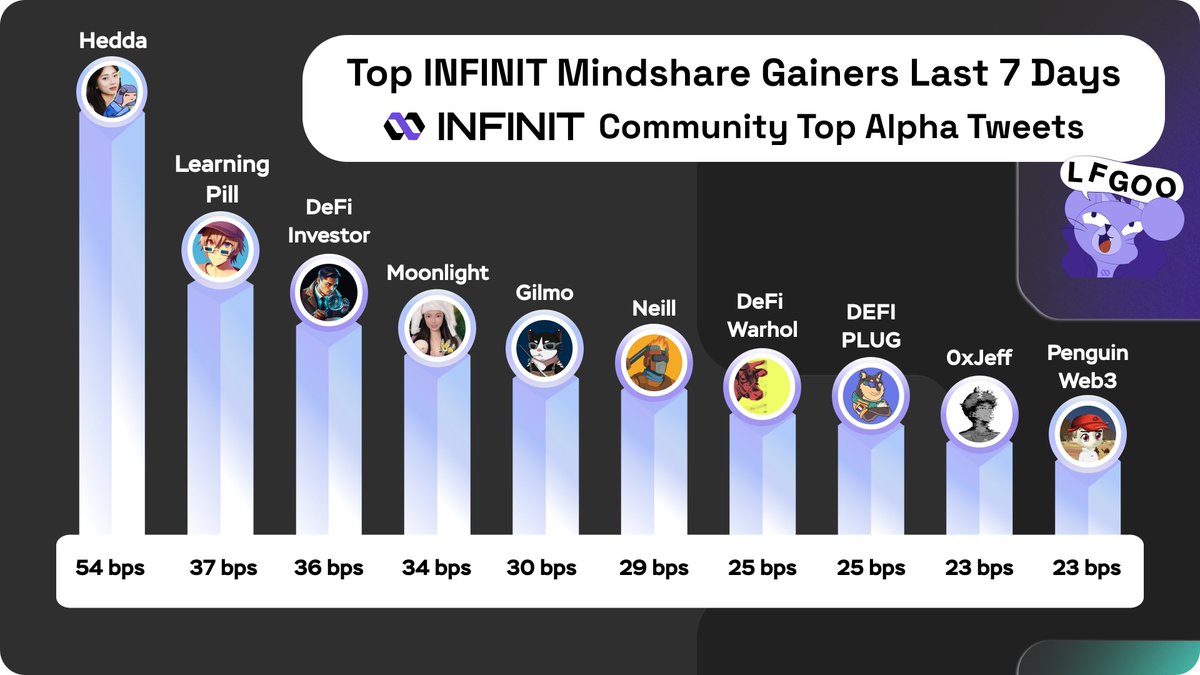

感謝 @naoi_eth 做的圖才發現我在 INFINIT 排行榜這麼高

今天介紹個 INFINIT @Infinit_Labs 究極用法,先知道 INFINIT 裡的 Research Agent 很懂 Pendle(因為有合作)

➤ 帶你們使用 Pendle + INFINIT 分析市場趨勢

因為 Pendle @pendle_fi 本質是交易未來收益率的市場,用戶可以把帶息資產拆分為本金代幣 PT 和收益代幣 YT。PT 價格反映未來收益率的折現價值,YT 代表剩餘收益的波動性(之前的文章介紹過可以去看看)

- 所以如果 PT 折價多,代表市場預期未來收益率較高(或需求較弱,需要更高回報補償折現期)

- 如果 PT 價格接近名義價值,代表市場認為未來收益趨穩,風險較低

那就可以透過觀察不同鏈、不同池子的 PT / YT 收益率變化和 TVL,就可以快速理解市場變化

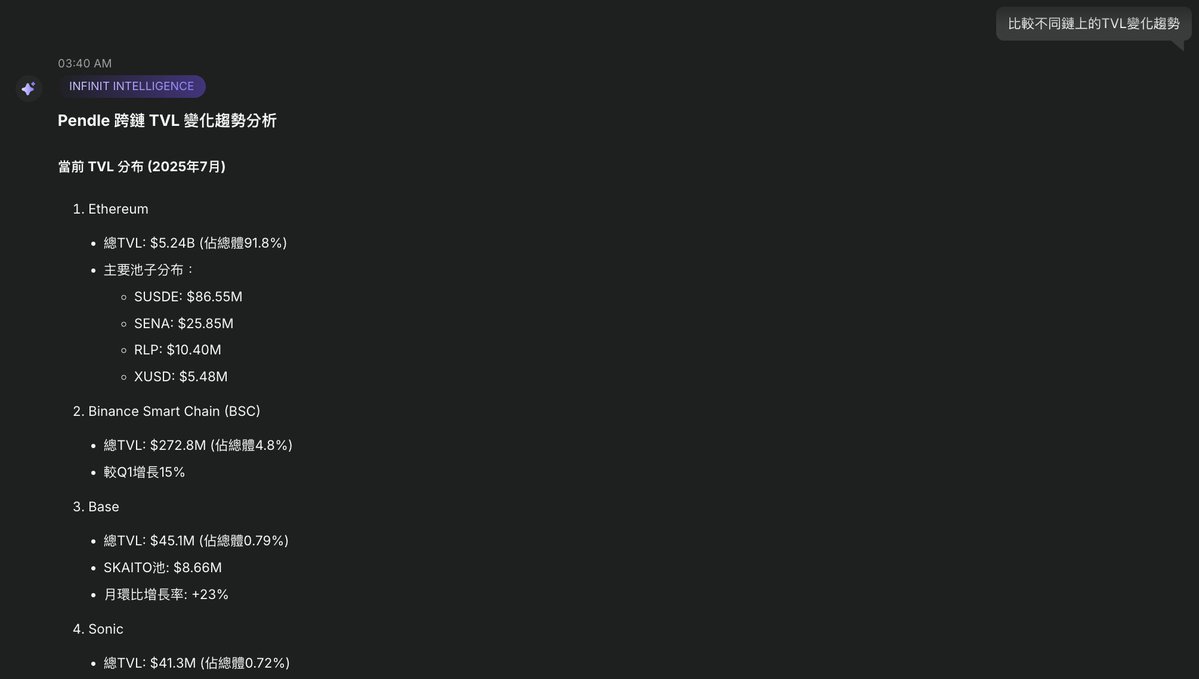

首先問問 INFINIT 當前 Pendle 跨鏈市場現況(它還會推薦你要問什麼)

於是整理一下得到,都是 INFINIT 給的資料 ⬇️

➤ Ethereum 是機構主導,穩定收益為核心

TVL 達 52.4 億美元(佔全市場 91.8%)

每日交易量超過 1 億美元,活躍池超過 100 個

PT 抵押規模達 26.7 億美元,其中超過 20 億在 Aave 使用作為穩健抵押

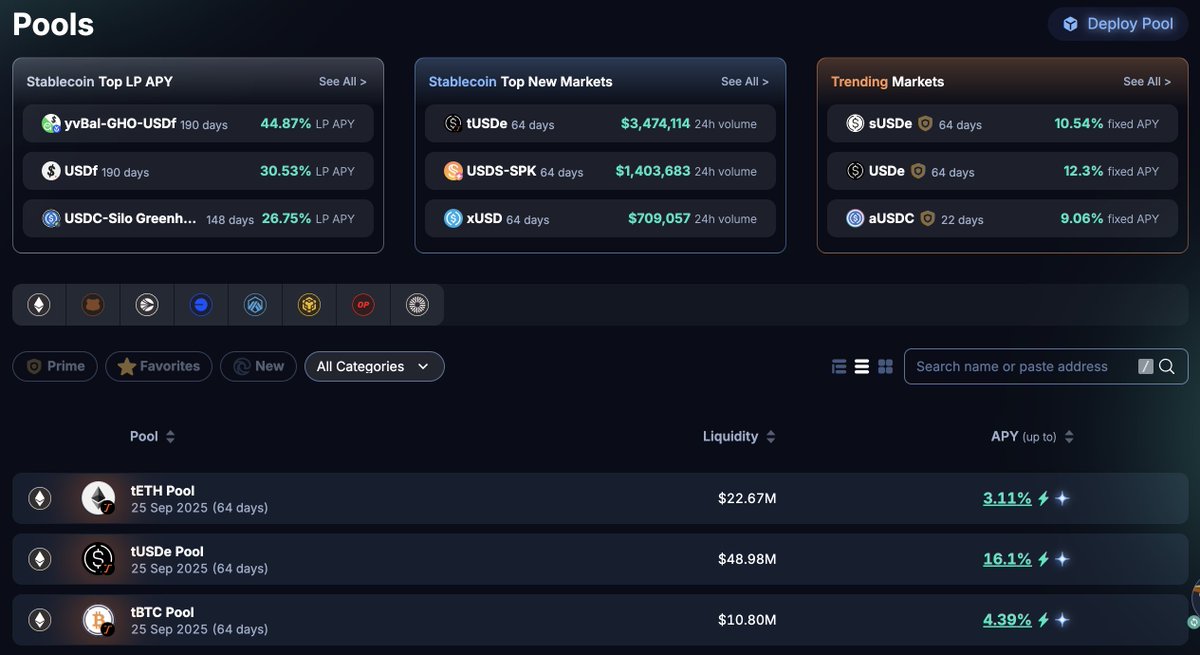

用戶偏好穩定幣 sUSDe、tUSDe、tBTC 與長期收益策略

收益率範圍趨穩,穩定幣池維持 8-25% APY

很清晰的看出 ETH 成為 DeFi 裡穩健收益市場的標準配置,類似國債市場,機構版 E 衛兵和長期資金集中,目的是鎖定固定收益不是投機利差。大量 TVL 在 sUSDe 變相暗示 Ethena 的崛起

➤ Base 是高收益池成長迅速,散戶主導

TVL 約 4,500 萬美元,月增長 +23%

用戶以零售與風險偏好型為主,像 SKAITO、yoUSD 等池子收益率常常超過 40%,操作頻繁追求短期超額收益

Base 更吸引敢於承擔波動的資金,推動收益率較高但波動更大的地方

使用 INFINIT 直接就玩轉 Pendle ,幫我們觀察不同鏈的 PT / YT 價格與利率變化,分析市場對收益率的共識。我也實際上去 Pendle 看了數據是準確的(沒有 AI 幻覺)

1.08万

43

本页面内容由第三方提供。除非另有说明,欧易不是所引用文章的作者,也不对此类材料主张任何版权。该内容仅供参考,并不代表欧易观点,不作为任何形式的认可,也不应被视为投资建议或购买或出售数字资产的招揽。在使用生成式人工智能提供摘要或其他信息的情况下,此类人工智能生成的内容可能不准确或不一致。请阅读链接文章,了解更多详情和信息。欧易不对第三方网站上的内容负责。包含稳定币、NFTs 等在内的数字资产涉及较高程度的风险,其价值可能会产生较大波动。请根据自身财务状况,仔细考虑交易或持有数字资产是否适合您。