<Pensamientos sobre ver SharpLink Gaming>

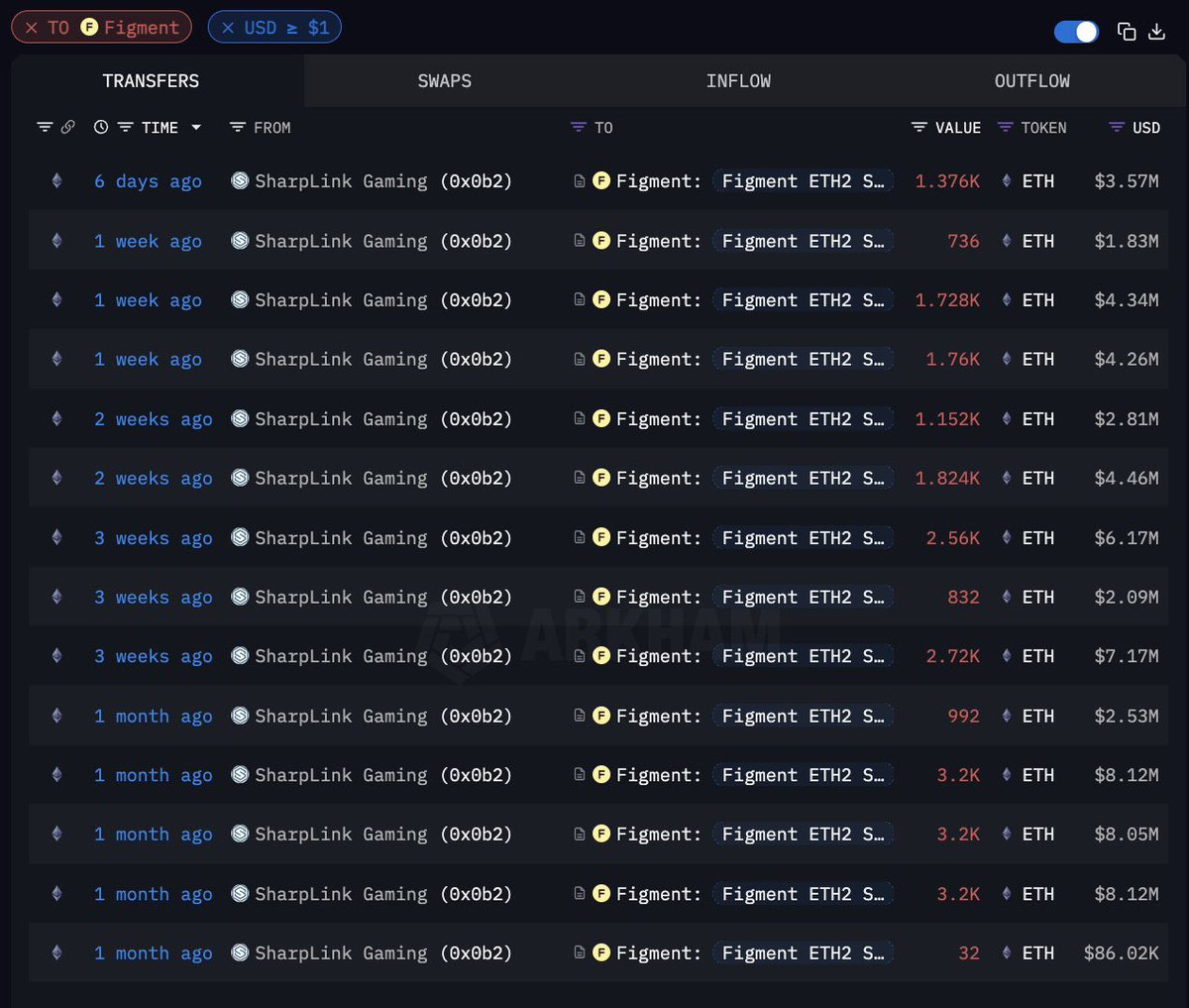

Parece que ConsenSys está liderando el camino, haciendo que la "estrategia financiera de Ethereum" sea una tendencia significativa. SharpLink Gaming está acumulando constantemente Ethereum al recaudar alrededor de 500 mil millones de wones a través de PIPE, y la diferencia con la estrategia financiera de Bitcoin es que Ethereum puede generar ganancias a través de la gestión de activos más allá de la simple tenencia.

Lo que tengo curiosidad es cómo gestionarán el Ethereum que han reunido. Mirando el caso de @SharpLinkGaming, se puede confirmar que están gestionando activos basados en LST o LRT a través de Figment.

Figment es uno de los principales validadores de Ethereum y opera una bóveda dedicada a los inversores institucionales, que proporciona rendimientos de participación estables. Proyectos como @Obol_Collective ayudan a los grandes operadores a validar de manera más estable y eficiente, similar a Figment.

A medida que más instituciones adopten estrategias de Ethereum, creo que el suministro de Ethereum se concentrará inevitablemente en estos validadores específicos de la institución. Especialmente dado que la gestión de riesgos es clave para las instituciones, tienden a operar los nodos de manera muy conservadora para minimizar riesgos como el tiempo de inactividad o la reducción de recortes.

Por ejemplo, si se produce un desastre natural mientras se ejecuta un nodo con una sola clave de validación, podría resultar en la pérdida no solo de recompensas futuras, sino también del principal apostado. Para reducir estos riesgos, se espera que la demanda de infraestructura que distribuya las claves de validación a través de múltiples nodos, a saber, DVT (DVT: Distributed Validator Technology), continúe creciendo.

La diferencia decisiva de infraestructura entre Ethereum y Solana es su estructura informática descentralizada. Está diseñado para evitar puntos únicos de falla a través de al menos 5-6 clientes, incluso si el mundo se acabara. Para que las instituciones se adapten adecuadamente a esta narrativa de Ethereum, deben elaborar estrategias para reducir los puntos únicos de fallo en la capa del validador, con proyectos como @Obol_Collective en el centro de ese esfuerzo.

En última instancia, a medida que más empresas elijan la estrategia financiera de Ethereum, la demanda de proyectos que puedan ayudarles a validar mejor o simplificar la gestión de activos aumentará naturalmente.

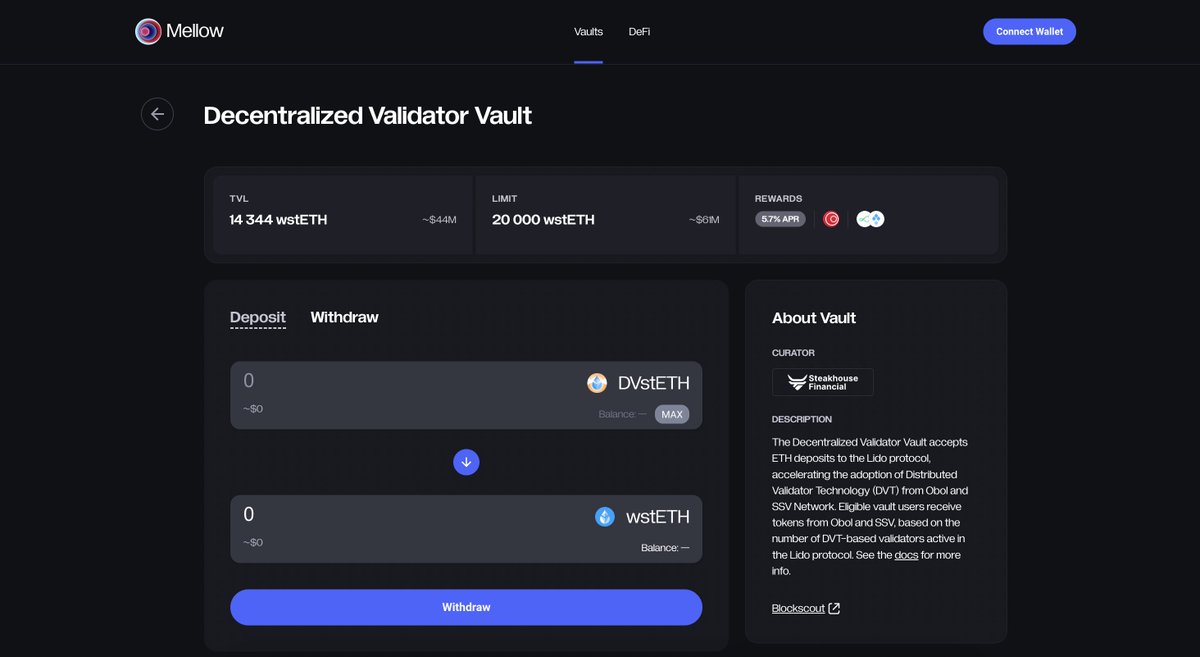

DVV máximo de todos los tiempos + aumento del límite

La Bóveda del Validador Descentralizado ha alcanzado un máximo histórico de 14,344 wstETH (~44 millones de dólares).

Además de esto, el límite de depósito se ha incrementado a 20,000 wstETH, impulsando la adopción de DVT a través de Lido, Obol y SSV.

Límites más altos. Más descentralización.

6.36 K

57

El contenido al que estás accediendo se ofrece por terceros. A menos que se indique lo contrario, OKX no es autor de la información y no reclama ningún derecho de autor sobre los materiales. El contenido solo se proporciona con fines informativos y no representa las opiniones de OKX. No pretende ser un respaldo de ningún tipo y no debe ser considerado como un consejo de inversión o una solicitud para comprar o vender activos digitales. En la medida en que la IA generativa se utiliza para proporcionar resúmenes u otra información, dicho contenido generado por IA puede ser inexacto o incoherente. Lee el artículo enlazado para más detalles e información. OKX no es responsable del contenido alojado en sitios de terceros. Los holdings de activos digitales, incluidos stablecoins y NFT, suponen un alto nivel de riesgo y pueden fluctuar mucho. Debes considerar cuidadosamente si el trading o holding de activos digitales es adecuado para ti según tu situación financiera.