Мислення ліквідності щодо токенізації акцій США: як відновити логіку торгівлі в мережі?

З кінця червня криптоіндустрія спровокувала бум «американських акцій у мережі»: Robinhood, Kraken тощо послідовно запускали токенізовані версії послуг торгівлі американськими акціями та ETF, і навіть запускали контрактні продукти з високим кредитним плечем для цих токенів.

Від MyStonks, Backed Finance (xStocks) до Robinhood Europe, всі вони використовують метод «реальне зберігання акцій + картографування токенів», що дозволяє користувачам торгувати американськими фондовими активами в ланцюжку - теоретично користувачі можуть торгувати акціями Tesla та Apple о 3 годині ночі лише за допомогою криптогаманця, без відкриття рахунку через брокерську компанію та досягнення порогу капіталу.

Однак з розгортанням пов'язаних продуктів також неодноразово повідомлялося про новини, пов'язані з пінами, преміями та скасуванням прив'язки, і проблеми з ліквідністю, що стоять за ними, швидко спливли на поверхню: хоча користувачі можуть купувати ці токени, вони навряд чи можуть ефективно шортити та хеджувати ризики, не кажучи вже про побудову складних торгових стратегій.

Токенізація американських акцій по суті все ще застрягла на початковій стадії «тільки скупки».

1. Дилема ліквідності «американські акції ≠ торгові активи»

Щоб зрозуміти дилему ліквідності цієї хвилі захоплення «токенізацією акцій США», нам спочатку потрібно проникнути в логіку дизайну, що лежить в основі поточної моделі «зберігання реальних акцій + відображена емісія».

В даний час ця модель розділена на два шляхи, і основна відмінність полягає лише в тому, чи має вона кваліфікацію відповідності видачі:

-

Перший – це модель «випуск, що відповідає вимогам третьої сторони + мультиплатформенний доступ», представлена Backed Finance (xStocks) і MyStonks, в якій MyStonks співпрацює з Fidelity для досягнення прив'язки реальних акцій 1:1, а xStocks купує акції через Alpaca Securities LLC та інші.

-

інший - це ліцензована брокерська компанія в стилі Robinhood з самостійним замкнутим циклом, яка покладається на власну брокерську ліцензію для завершення всього процесу від покупки акцій до випуску токенів у мережі.

Спільним для обох шляхів є те, що обидва американські фондові токени розглядаються як чисто спотові активи, і все, що користувачі можуть зробити, це купити та утримувати їх, щоб вони подорожчали, що робить їх «сплячими активами», позбавленими масштабованого рівня фінансових функцій і складними для підтримки активної торгової екосистеми в мережі.

І оскільки кожен токен має бути фактично зберіганим у запасі, транзакції в ланцюжку є лише передачею власності на токен і не можуть вплинути на спотову ціну акцій США, що, природно, призводить до проблеми «двох скінів» у ланцюжку та поза ним.

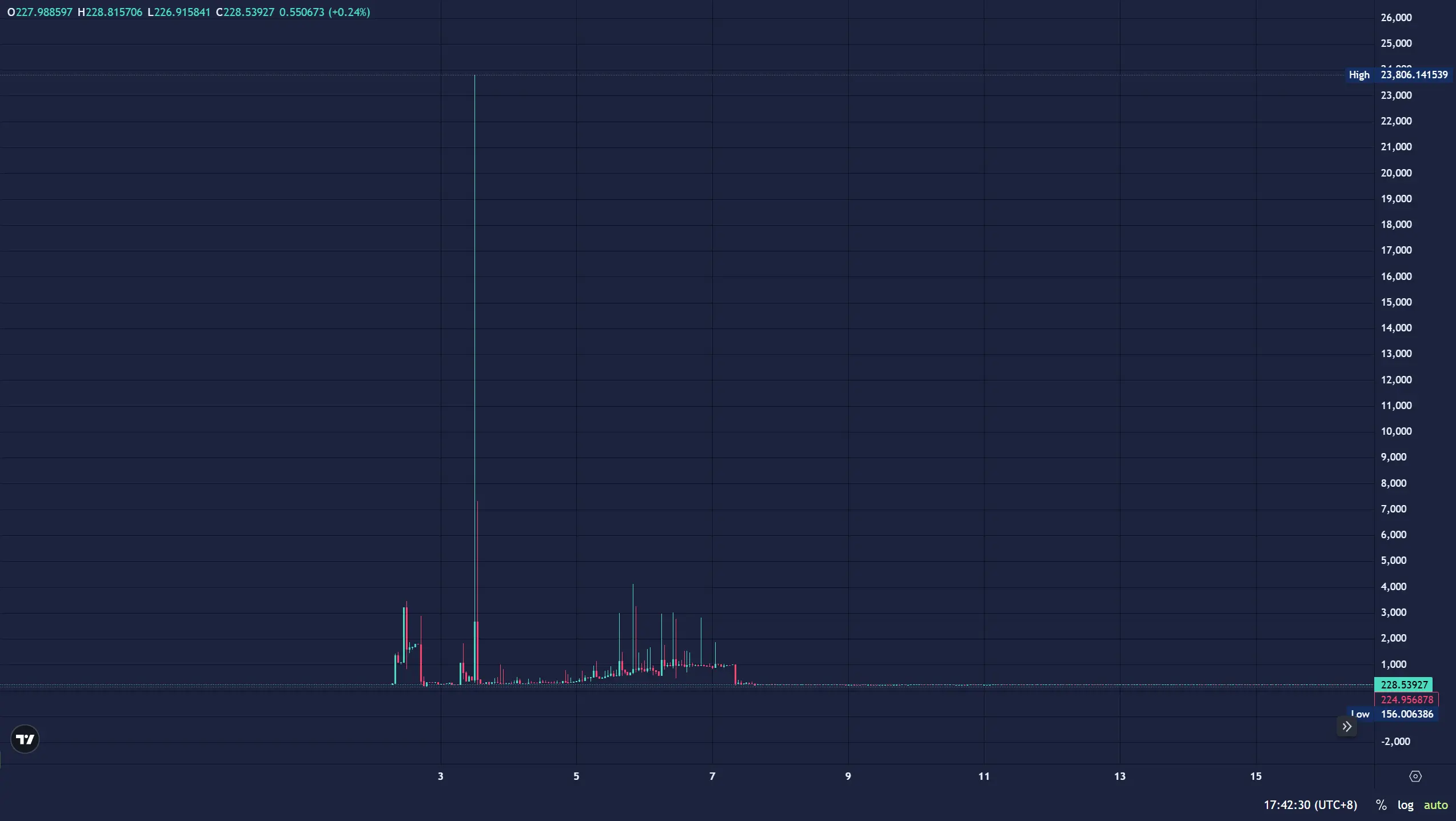

Наприклад, 3 липня ончейн AMZNX (токен акцій Amazon) був піднятий до $23 781 за допомогою ордера на покупку на $500, що більш ніж у 100 разів перевищує фактичну премію за ціну акцій.

Навіть якщо деякі платформи (наприклад, MyStonks) намагаються розподілити дивіденди у вигляді аірдропів, більшість платформ не відкривають права голосу та канали повторної застави, які по суті є просто «сертифікатами позицій у мережі», а не реальними торговими активами, і немає «гарантованої металічності».

Наприклад, якщо користувач купує AAPLX, AMZNX, TSLA. М、CRCL. Після M його не можна використовувати як заставу для кредитування, а також як маржу для торгівлі іншими активами, і ще складніше отримати доступ до інших протоколів DeFi (наприклад, кредитування під заставу за допомогою токенів акцій США) для подальшого отримання ліквідності, що призводить до майже нульового використання активів.

Об'єктивно кажучи, в останньому циклі провал таких проектів, як Mirror і Synthetix підтвердив, що одного цінового картографування недостатньо, коли токени акцій США не можуть використовуватися в якості маржі для активації сценарію потоку, не можуть бути інтегровані в торгову мережу криптоекосистеми, яким би відповідним не був випуск, яким би ідеальним не було зберігання, воно надає лише оболонку токена, а практична цінність вкрай обмежена в контексті нестачі ліквідності.

З цієї точки зору, поточна «токенізація акцій США» лише досягла ціни переміщення ціни в ланцюжок, і все ще знаходиться на початковій стадії цифрових сертифікатів, і ще не стала справжнім «фінансовим активом, яким можна торгувати» для вивільнення ліквідності, тому складно залучити більш широке коло професійних трейдерів і високочастотних фондів.

2. Пільги за субсидії, або виправлення «арбітражного каналу»

Тому для токенізованих акцій США необхідно терміново поглибити їхню ончейн-ліквідність, надати власникам більш практичні сценарії застосування та вартість позиції, а також залучити більше професійних фондів для входу на ринок.

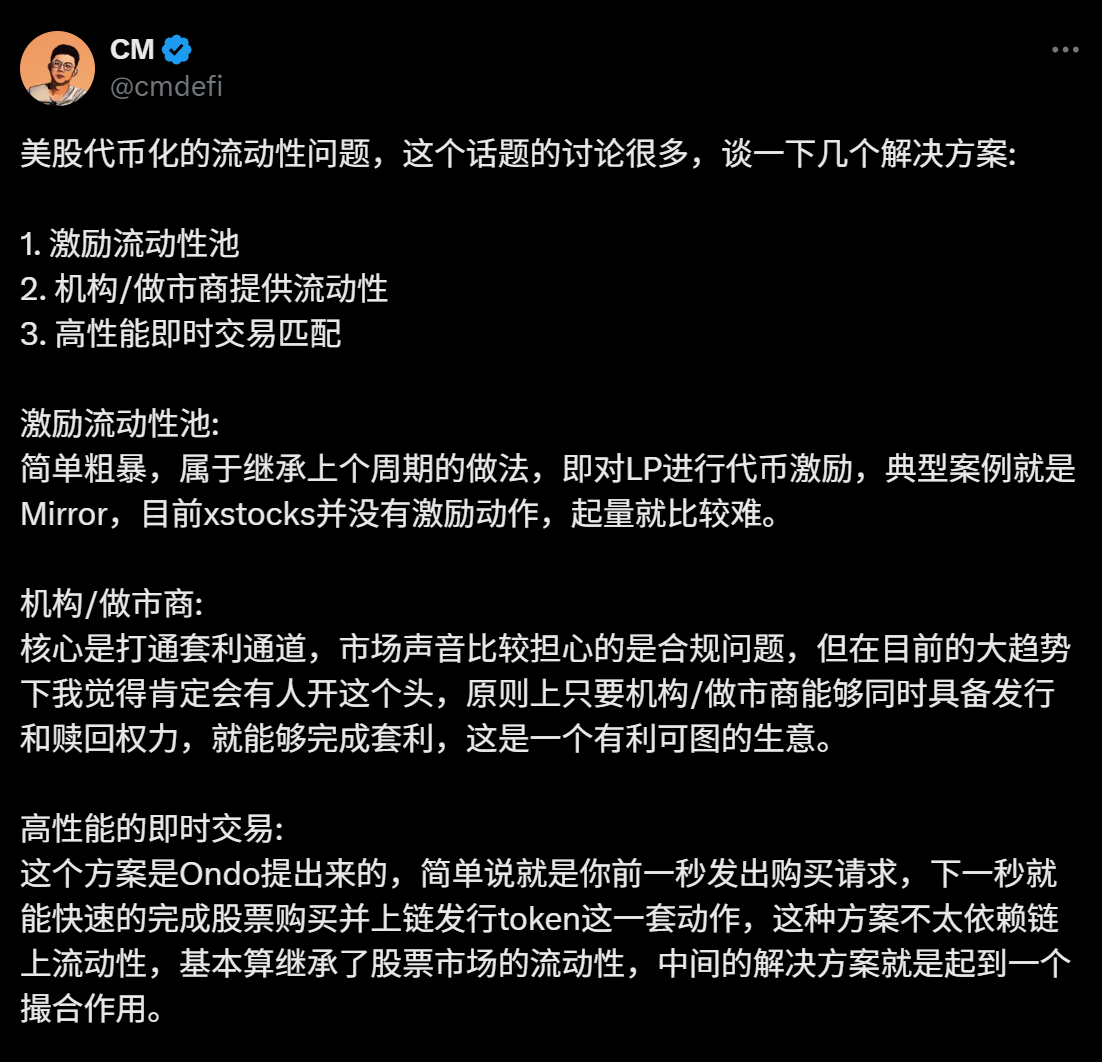

На додаток до поширеної моделі «стимулювання для залучення ліквідності» у Web3, поточна ринкова дискусія намагається відкрити арбітражний канал «on-chain-off-chain», щоб покращити глибину ліквідності шляхом оптимізації ефективності арбітражного шляху.

1. Стимулюйте пули ліквідності (наприклад, Mirror)

«Модель пулу стимулів», представлена Mirror Protocol, була мейнстрімною спробою токенізувати акції США в останньому раунді, а її логіка полягала в тому, щоб винагороджувати користувачів, які надають ліквідність торговим парам, випускаючи токени платформи (наприклад, MIR), намагаючись залучити кошти за допомогою субсидій.

Однак ця модель має фатальний недолік, тобто стимул спирається на інфляцію токенів і не може сформувати стійку торгову екосистему, адже основною мотивацією для користувачів брати участь у майнінгу ліквідності є отримання субсидованих токенів, а не реальний торговий попит.

Що ще важливіше, ця модель ніколи не мала на меті «дозволити американським фондовим токенам генерувати ліквідність самостійно» - токени американських акцій, депоновані користувачами, є лише частиною торгової пари і не можуть бути використані в інших сценаріях, а активи все ще сплять.

2. Маркет-мейкери домінують над ліквідністю (наприклад, Backed / xStocks)

«Модель, керована маркет-мейкером», прийнята Backed Finance (xStocks), MyStonks тощо, намагається відкрити ончейн і офчейн арбітраж через канали відповідності. Наприклад, xStocks купує відповідні акції через Interactive Brokers, і маркет-мейкери можуть знищити різницю в ціні, «викуповуючи токени→ продаючи акції» або «купуючи акції→карбуючи токени», коли ціна токена в ланцюжку відхиляється від спотової ціни.

Наприклад, процес викупу Interactive Brokers вимагає розрахунків T+N, а передача активів зберігача часто затягується.

У цій моделі американські фондові токени завжди орієнтовані на арбітраж, а не на активи, які можуть активно брати участь у торгах, що призводить до низького середньодобового обсягу торгів для більшості торгових пар на xStocks, а зняття якоря з ціни стало нормою.

Це також основна причина, чому AMZNX змогла отримати 100-кратну премію в липні, але ніхто не арбітражував.

3. Високошвидкісне узгодження поза ланцюгом + відображення ланцюга

Модель «узгодження поза ланцюгом + відображення ланцюга», досліджена Ondo Finance та іншими, насправді схожа на PFOF (модель оплати потоку замовлень), вже прийняту Mystonks.

Однак технічний і технологічний поріг цієї моделі високий, і традиційний час торгівлі акціями США також повинен відповідати 24-годинним атрибутам транзакцій 7× в ланцюжку.

Ці три рішення ліквідності мають свої переваги, але незалежно від того, чи це пули стимулів, маркет-мейкери чи офчейн метчмейкінг, вони фактично за замовчуванням використовують зовнішні сили для «вливання» ліквідності, а не дозволяють токенам акцій США «генерувати» ліквідність самостійно.

Чи можливо вистрибнути з традиційного арбітражного фреймворку "on-chain-off-chain" і безпосередньо побудувати замкнутий цикл транзакцій у нативному середовищі on-chain?

3. Зробити токени американських акцій «живими активами»

На традиційному фондовому ринку США причиною великої ліквідності є не сам спот, а глибина торгівлі, створена системою деривативів, таких як опціони та ф'ючерси - ці інструменти підтримують три основні механізми: виявлення ціни, управління ризиками та капітального плеча.

Вони не тільки підвищують ефективність капіталу, але й створюють довгострокові короткі ігри, нелінійне ціноутворення та диверсифіковані стратегії, залучаючи маркет-мейкерів, високочастотні фонди та установи для продовження входу, в кінцевому підсумку формуючи позитивний цикл «активної торгівлі→ глибшого ринку → більшої кількості користувачів».

Нинішньому ринку токенізації акцій США не вистачає цього рівня, зрештою, TSLA. M, AMZNX та інші токени можна утримувати, але їх не можна «використовувати» ні як заставне кредитування, ні як маржа для торгівлі іншими активами, не кажучи вже про побудову крос-ринкових стратегій.

Це дуже схоже на ETH до літа DeFi, коли його не можна було позичити, гарантувати або брати участь у DeFi, поки такі протоколи, як Aave, не надали йому такі функції, як «кредитування під заставу» для вивільнення сотень мільярдів ліквідності.

Якщо користувачі можуть використовувати TSLA. M шортить BTC і використовує AMZNX, щоб зробити ставку на тренд ETH, тоді ці депоновані активи вже не просто «оболонки токенів», а маржинальні активи, які використовуються, і ліквідність, природно, буде рости з цих реальних торгових потреб.

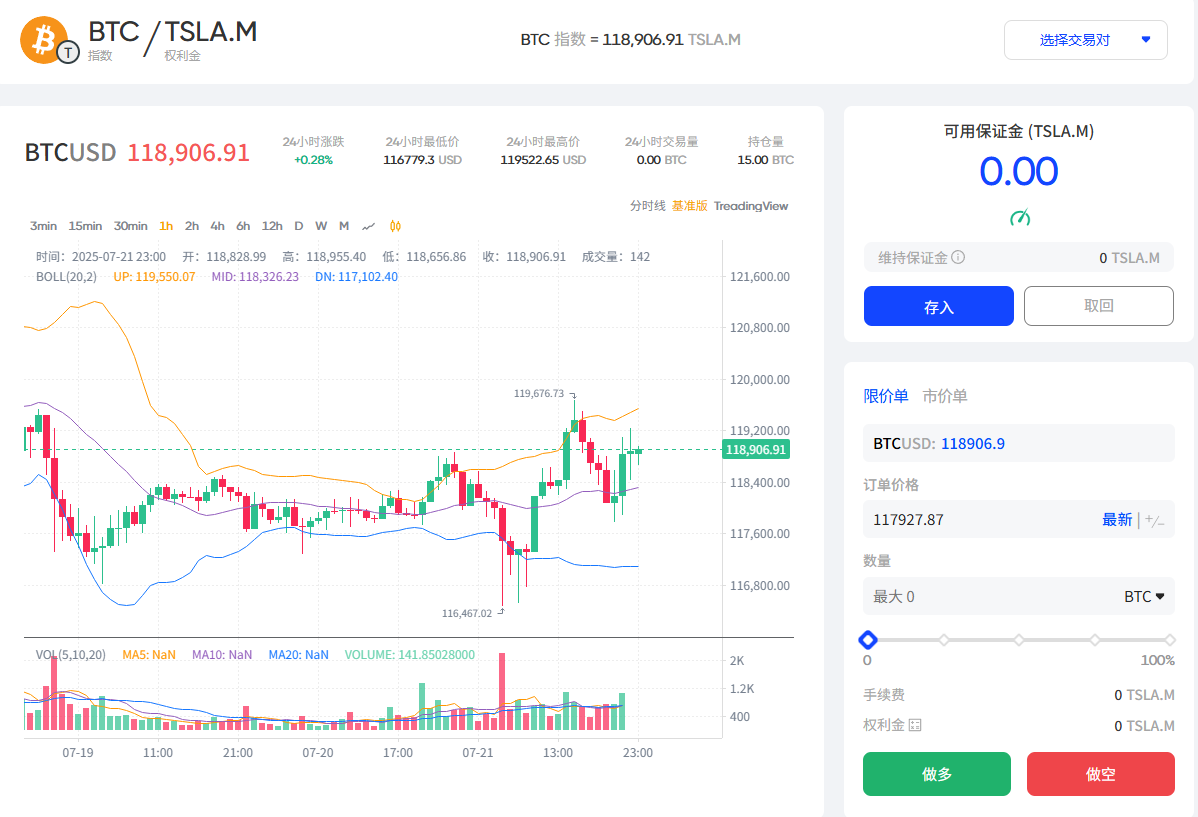

Цього місяця MyStonks і Fufuture спільно запустили токен акцій Tesla TSLA у ланцюжку Base. Основний механізм торгової пари індексів M/BTC полягає в тому, щоб зробити токени акцій США дійсно "маржинальними активами, якими можна торгувати" за допомогою "безстрокових опціонів з монетним маржелем".

Наприклад, дозволити користувачам використовувати TSLA. M як маржа для участі в торгівлі безстроковими опціонами BTC/ETH, і повідомляється, що Fufuture також планує розширити підтримку більш ніж 200 токенізованих акцій США в якості маржинальних активів, тому користувачі, які володіють токенами акцій США з невеликою капіталізацією, можуть використовувати їх як маржу, щоб робити ставки на зростання та падіння BTC/ETH у майбутньому (наприклад, використовуючи CRCL). M застава для розміщення довгих ордерів BTC), тим самим вводячи в нього реальні торгові потреби.

У порівнянні з обмеженнями централізованих контрактів CEX, ончейн-опціони можуть більш вільно поєднувати стратегії пар активів, такі як "TSLA × BTC" і "NVDA × ETH".

Коли користувачі можуть використовувати TSLA. М、NVDA. M бере участь у стратегії безстрокових опціонів BTC і ETH як маржа, і торговий попит, природно, приверне маркет-мейкерів, високочастотних трейдерів і арбітражерів, формуючи позитивний цикл «активної торгівлі→ поглибленого вдосконалення → більшій кількості користувачів».

Цікаво, що механізм Fufuture «безстроковий опціон на монету з маржею» є не тільки торговою структурою, але й, природно, має здатність активувати вартість токенів акцій США, особливо на ранніх етапах формування глибокого ринку, і може бути безпосередньо використаний як інструмент позабіржового маркет-мейкінгу та керівництва ліквідністю.

Проект може інтегрувати TSLA. М、NVDA. M та інші токенізовані американські акції вводяться в пул ліквідності як початкові стартові активи, створюючи пул «основний пул + страховий пул», на цій основі власники також можуть вносити свої токени акцій США в пул ліквідності, нести частину ризику продавця та отримувати премії, що виплачуються торговими користувачами, що еквівалентно побудові нового «шляху доданої вартості на основі монет».

Наприклад, припустимо, що користувач довгий час був оптимістично налаштований щодо акцій Tesla і купив TSLA в мережі. М, кажучи традиційним шляхом, його вибір полягає лише:

-

продовжувати тримати і чекати підйому;

-

або обмінювати його на CEX/DEX;

Але тепер він може грати більше:

-

Отримуйте премії як продавець: Передайте TSLA. М вносить депозити в пули ліквідності та отримує преміальний дохід, чекаючи на підвищення;

-

Будьте покупцем, щоб вивільнити ліквідність: Поставте TSLA. M бере участь у торгівлі опціонами на крос-активи BTC та ETH як маржа, роблячи ставку на коливання крипторинку;

-

Портфельна стратегія: одна частина позиції є маркет-мейкінгом, а інша частина частково бере участь в угоді для досягнення двостороннього шляху повернення і підвищення ефективності використання активів;

Згідно з цим механізмом, американські фондові токени більше не є ізольованими активами, а дійсно інтегруються в екосистему торгівлі в ланцюжку та використовуються повторно, відкриваючи повний шлях «випуску активів → побудови ліквідності → замкнутого циклу торгівлі деривативами».

Звичайно, різні шляхи все ще перебувають на стадії дослідження, і ця стаття досліджує лише одну з можливостей.

Написано в кінці

Цей раунд моделей зберігання реальних акцій від MyStonks, Backed Finance (xStocks) до Robinhood Europe означає, що токенізація акцій США повністю вирішує початкове питання "чи можна їх випустити".

Але це також свідчить про те, що конкуренція в новому циклі фактично підійшла до ланки «чи можна це використовувати» - як формувати реальний торговий попит? Як залучити стратегію, будівництво та повторне використання капіталу? Як зробити так, щоб американські фондові активи дійсно ожили в ланцюжку?

Це залежить вже не від того, чи вийде на ринок більше брокерських компаній, а від поліпшення структури продукту в ланцюжку - тільки коли користувачі можуть вільно йти в лонг і шорт, формувати ризикові портфелі і комбінувати позиції з крос-активами, «токенізовані акції США» можуть мати повну фінансову життєздатність.

Об'єктивно кажучи, суть ліквідності полягає не в накопиченні коштів, а в узгодженні попиту, і коли ланцюжок зможе вільно реалізовувати «хеджування коливань BTC за допомогою опціонів TSLA», дилема ліквідності токенізації акцій США може бути вирішена.