Pensamiento de liquidez sobre la tokenización de acciones de EE. UU.: ¿Cómo reconstruir la lógica comercial en cadena?

Desde finales de junio, la industria de las criptomonedas ha desencadenado un auge en las "acciones estadounidenses en cadena", con Robinhood, Kraken, etc. lanzando sucesivamente versiones tokenizadas de los servicios de negociación de acciones y ETF de EE. UU., e incluso lanzando productos contractuales altamente apalancados para estos tokens.

Desde MyStonks, Backed Finance (xStocks) hasta Robinhood Europe, todos utilizan el método de "custodia de acciones reales + mapeo de tokens", lo que permite a los usuarios negociar activos de acciones de EE. UU. en cadena: teóricamente, los usuarios pueden negociar acciones de Tesla y Apple a las 3 a.m. con solo una billetera criptográfica, sin abrir una cuenta a través de una correduría o cumplir con el umbral de capital.

Sin embargo, con el lanzamiento de productos relacionados, también se han informado repetidamente noticias relacionadas con pines, primas y desanclaje, y los problemas de liquidez detrás de ellos han surgido rápidamente: aunque los usuarios pueden comprar estos tokens, difícilmente pueden vender y cubrir riesgos de manera eficiente, y mucho menos construir estrategias comerciales complejas.

La tokenización de las acciones estadounidenses sigue esencialmente estancada en la etapa inicial de "solo comprar".

1. El dilema de la liquidez de "acciones estadounidenses ≠ activos comerciales"

Para comprender el dilema de liquidez de esta ola de locura de "tokenización de acciones de EE. UU.", primero debemos penetrar en la lógica de diseño subyacente del modelo actual de "custodia de acciones reales + emisión mapeada".

Actualmente, este modelo se divide en dos rutas, y la diferencia principal es solo si tiene calificaciones de cumplimiento de emisión:

-

El primero es el modelo de "emisión compatible con terceros + acceso multiplataforma" representado por Backed Finance (xStocks) y MyStonks, en el que MyStonks coopera con Fidelity para lograr una vinculación 1:1 de acciones reales, y xStocks compra acciones a través de Alpaca Securities LLC y otros.

-

el otro es un circuito cerrado autooperado de corretaje con licencia al estilo Robinhood, que depende de su propia licencia de corretaje para completar todo el proceso, desde la compra de acciones hasta la emisión de tokens en cadena.

El punto común de ambos caminos es que ambos tokens de acciones de EE. UU. se consideran activos puros de tenencia al contado, y todo lo que los usuarios pueden hacer es comprarlos y mantenerlos para subir, lo que los convierte en "activos dormidos", que carecen de una capa de función financiera escalable y son difíciles de respaldar un ecosistema comercial activo en cadena.

Y dado que cada token debe ser custodiado de una acción, las transacciones en cadena son solo la transferencia de la propiedad del token y no pueden afectar el precio al contado de las acciones estadounidenses, lo que naturalmente conduce al problema de "dos pieles" dentro y fuera de la cadena.

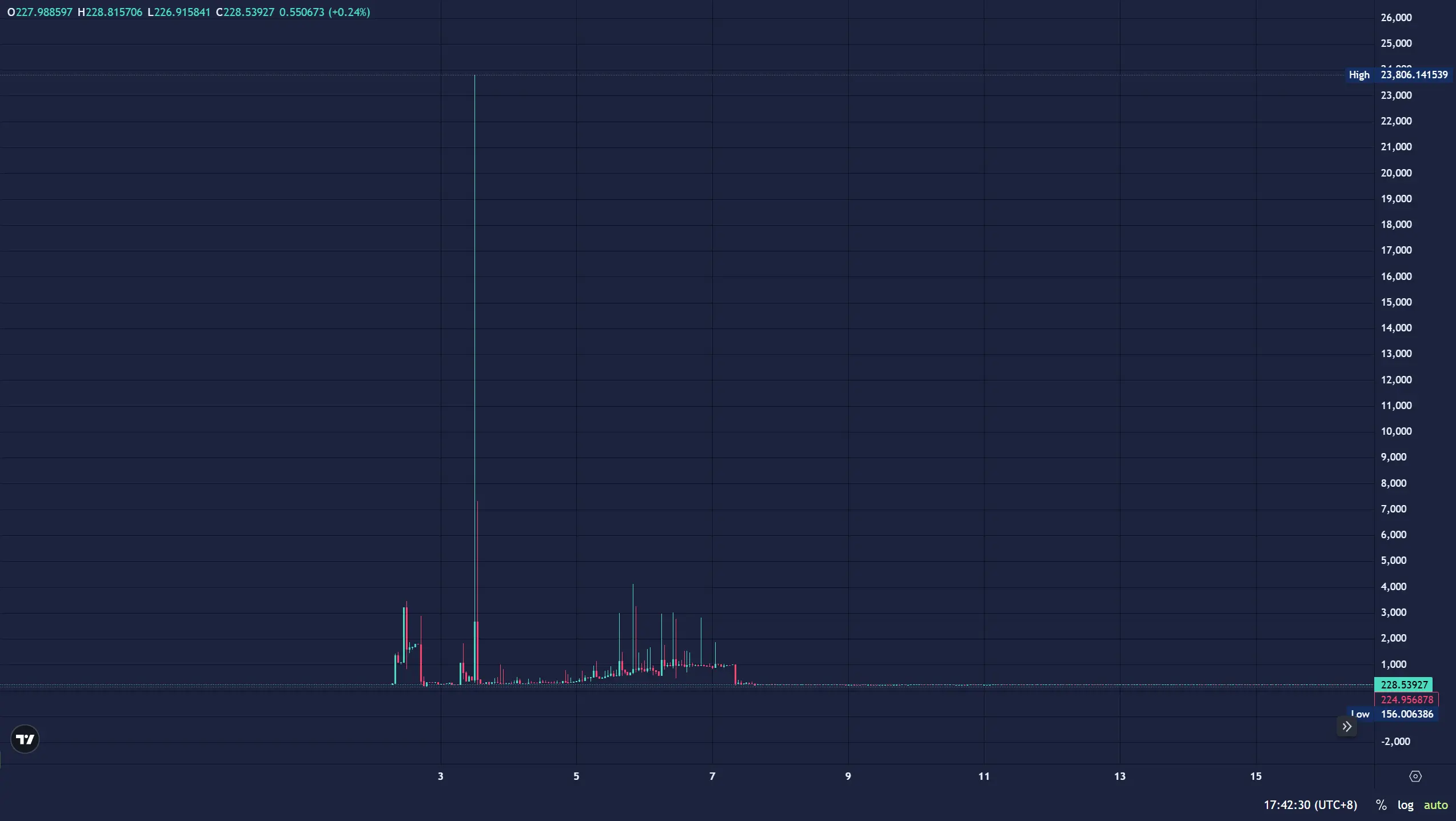

Por ejemplo, el 3 de julio, el AMZNX (token de acciones de Amazon) on-chain subió a USD 23,781 por una orden de compra de USD 500, que es más de 100 veces la prima real del precio de las acciones.

Incluso si algunas plataformas (como MyStonks) intentan distribuir dividendos en forma de lanzamientos aéreos, la mayoría de las plataformas no abren los derechos de voto y los canales de re-pignoración, que son esencialmente solo "certificados de posición en cadena" en lugar de activos comerciales reales, y no hay "metalicidad garantizada".

Por ejemplo, si un usuario compra AAPLX, AMZNX, TSLA. M、CRCL. Después de M, no se puede usar como garantía para préstamos, ni se puede usar como margen para negociar otros activos, y es aún más difícil acceder a otros protocolos DeFi (como préstamos garantizados con tokens de acciones estadounidenses) para obtener más liquidez, lo que resulta en una utilización de activos casi nula.

Hablando objetivamente, en el último ciclo, el fracaso de proyectos como Mirror y Synthetix ha confirmado que el mapeo de precios por sí solo no es suficiente, cuando los tokens de acciones de EE. UU. no se pueden usar como margen para activar el escenario de flujo, no se pueden integrar en la red comercial del ecosistema criptográfico, no importa cuán compatible sea la emisión, no importa cuán perfecta sea la custodia, solo proporciona una cáscara de token, y el valor práctico es extremadamente limitado en el contexto de la falta de liquidez.

Desde este punto de vista, la actual "tokenización de las acciones estadounidenses" solo ha logrado el precio de mover el precio a la cadena, y todavía se encuentra en la etapa inicial de los certificados digitales, y aún no se ha convertido en un verdadero "activo financiero que se pueda negociar" para liberar liquidez, por lo que es difícil atraer a una gama más amplia de comerciantes profesionales y fondos de alta frecuencia.

2. Incentivos de subsidio o parcheo de "canal de arbitraje"

Por lo tanto, para las acciones estadounidenses tokenizadas, es urgente profundizar su liquidez en la cadena, proporcionar a los titulares escenarios de aplicación y valor de posición más prácticos, y atraer fondos más profesionales para ingresar al mercado.

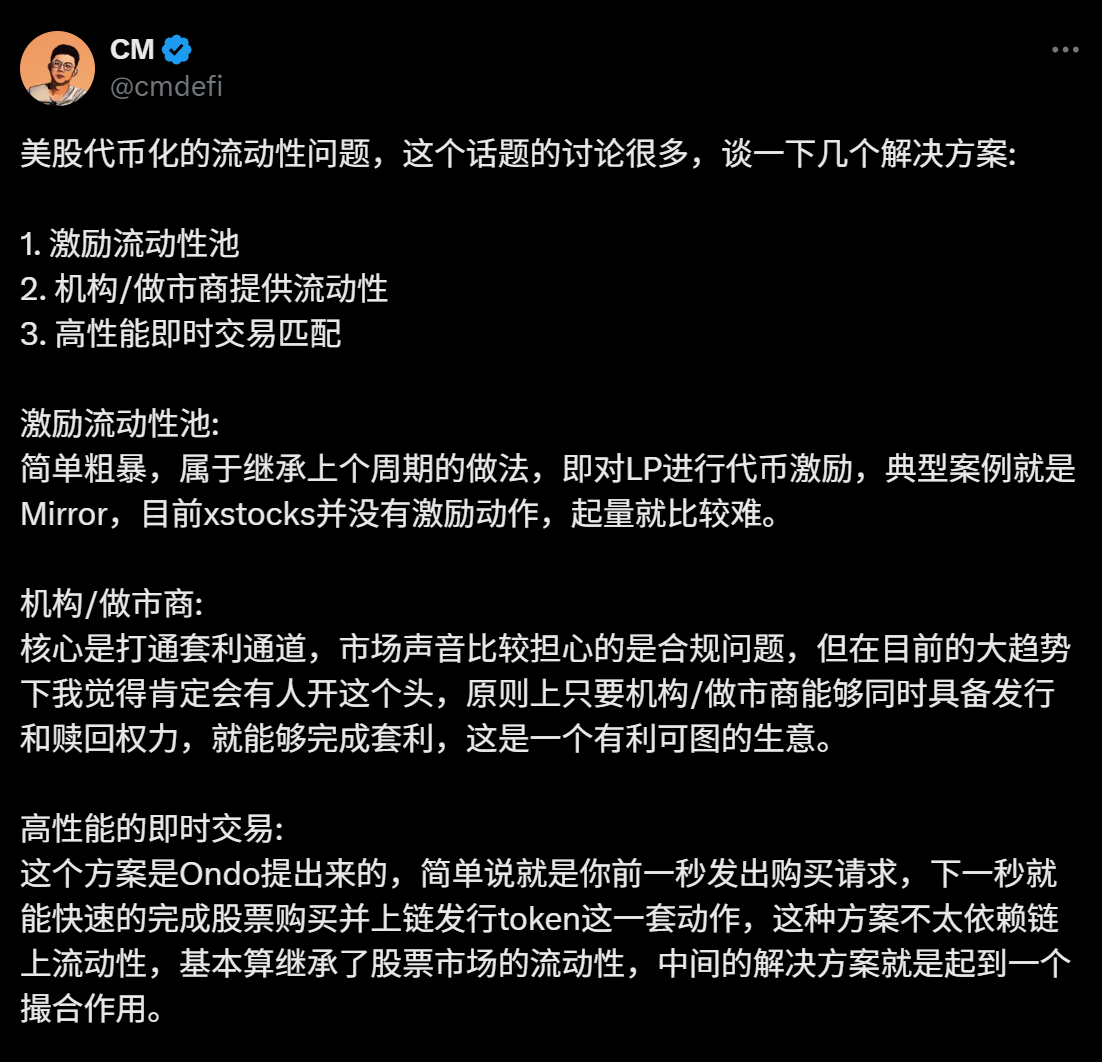

Además del modelo común de "incentivo para atraer liquidez" en Web3, la discusión actual del mercado está tratando de abrir el canal de arbitraje "on-chain-off-chain" para mejorar la profundidad de la liquidez optimizando la eficiencia de la ruta de arbitraje.

1. Incentivar los fondos de liquidez (por ejemplo, Mirror)

El "modelo de grupo de incentivos" representado por Mirror Protocol fue el intento principal de tokenizar las acciones estadounidenses en la última ronda, y su lógica era recompensar a los usuarios que proporcionan liquidez a los pares comerciales mediante la emisión de tokens de plataforma (como MIR), tratando de atraer fondos con subsidios.

Sin embargo, este modelo tiene un defecto fatal, es decir, el incentivo se basa en la inflación de tokens y no puede formar un ecosistema comercial sostenible, después de todo, la motivación principal para que los usuarios participen en la minería de liquidez es obtener tokens subsidiados, no una demanda comercial real.

Más importante aún, este modelo nunca tuvo la intención de "permitir que los tokens de acciones de EE. UU. generen liquidez por sí mismos": los tokens de acciones de EE. UU. depositados por los usuarios son solo una parte del par comercial y no se pueden usar en otros escenarios, y los activos aún están durmiendo.

2. Los creadores de mercado dominan la liquidez (por ejemplo, respaldados / xStocks)

El "modelo dirigido por creadores de mercado" adoptado por Backed Finance (xStocks), MyStonks, etc., intenta abrir el arbitraje dentro y fuera de la cadena a través de canales de cumplimiento. Por ejemplo, xStocks compra las acciones correspondientes a través de Interactive Brokers, y los creadores de mercado pueden eliminar la diferencia de precio "canjeando tokens→ vendiendo acciones" o "comprando acciones→acuñando tokens" cuando el precio del token en cadena se desvía del precio al contado.

Por ejemplo, el proceso de reembolso de Interactive Brokers requiere una liquidación T+N, y la transferencia de activos del custodio a menudo se retrasa.

En este modelo, los tokens de acciones de EE. UU. siempre están "dirigidos al arbitraje" en lugar de activos que pueden participar activamente en el comercio, lo que resulta en un bajo volumen de negociación diario promedio para la mayoría de los pares comerciales en xStocks, y el desanclaje de precios se ha convertido en la norma.

Esta es también la razón principal por la que AMZNX pudo tener una prima de 100 veces en julio, pero nadie arbitró.

3. Coincidencia fuera de la cadena de alta velocidad + mapeo de cadena

El modelo de "emparejamiento fuera de la cadena + mapeo de cadena" explorado por Ondo Finance y otros es en realidad similar al PFOF (Modelo de pago de flujo de pedidos) ya adoptado por Mystonks.

Sin embargo, el umbral técnico y de proceso de este modelo es alto, y el tiempo tradicional de negociación de acciones de EE. UU. también debe coincidir con los atributos de transacción de 24 horas del 7× en la cadena.

Estas tres soluciones de liquidez tienen sus propios méritos, pero ya sea que se trate de grupos de incentivos, creadores de mercado o emparejamiento fuera de la cadena, en realidad utilizan fuerzas externas para "inyectar" liquidez, en lugar de permitir que los tokens de acciones estadounidenses "generen" liquidez por sí mismos.

¿Es posible salir del marco de arbitraje tradicional de "on-chain-off-chain" y construir directamente un circuito cerrado de transacciones en el entorno nativo on-chain?

3. Hacer que los tokens de acciones estadounidenses sean "activos vivos"

En el mercado de valores tradicional de EE. UU., la razón de la abundante liquidez no es el spot en sí, sino la profundidad de negociación construida por el sistema de derivados, como opciones y futuros: estas herramientas respaldan los tres mecanismos centrales de descubrimiento de precios, gestión de riesgos y apalancamiento de capital.

No solo mejoran la eficiencia del capital, sino que también crean juegos largos-cortos, precios no lineales y estrategias diversificadas, atrayendo a creadores de mercado, fondos de alta frecuencia e instituciones para que continúen ingresando, formando en última instancia un ciclo positivo de "comercio activo→ mercado más profundo → más usuarios".

El mercado actual de tokenización de acciones de EE. UU. carece de esta capa, después de todo, TSLA. M, AMZNX y otros tokens se pueden mantener pero no se pueden "usar", ni como préstamos de garantía, ni como margen para negociar otros activos, y mucho menos para construir estrategias de mercado cruzado.

Esto es muy similar a ETH antes del verano de DeFi, cuando no se podía prestar, garantizar o participar en DeFi, hasta que protocolos como Aave le dieron funciones como "préstamos colaterales" para liberar cientos de miles de millones de liquidez.

Si los usuarios pueden usar TSLA. M corta BTC y usa AMZNX para apostar por la tendencia de ETH, entonces estos activos depositados ya no son solo "cáscaras de tokens", sino activos de margen que se utilizan, y la liquidez crecerá naturalmente a partir de estas necesidades comerciales reales.

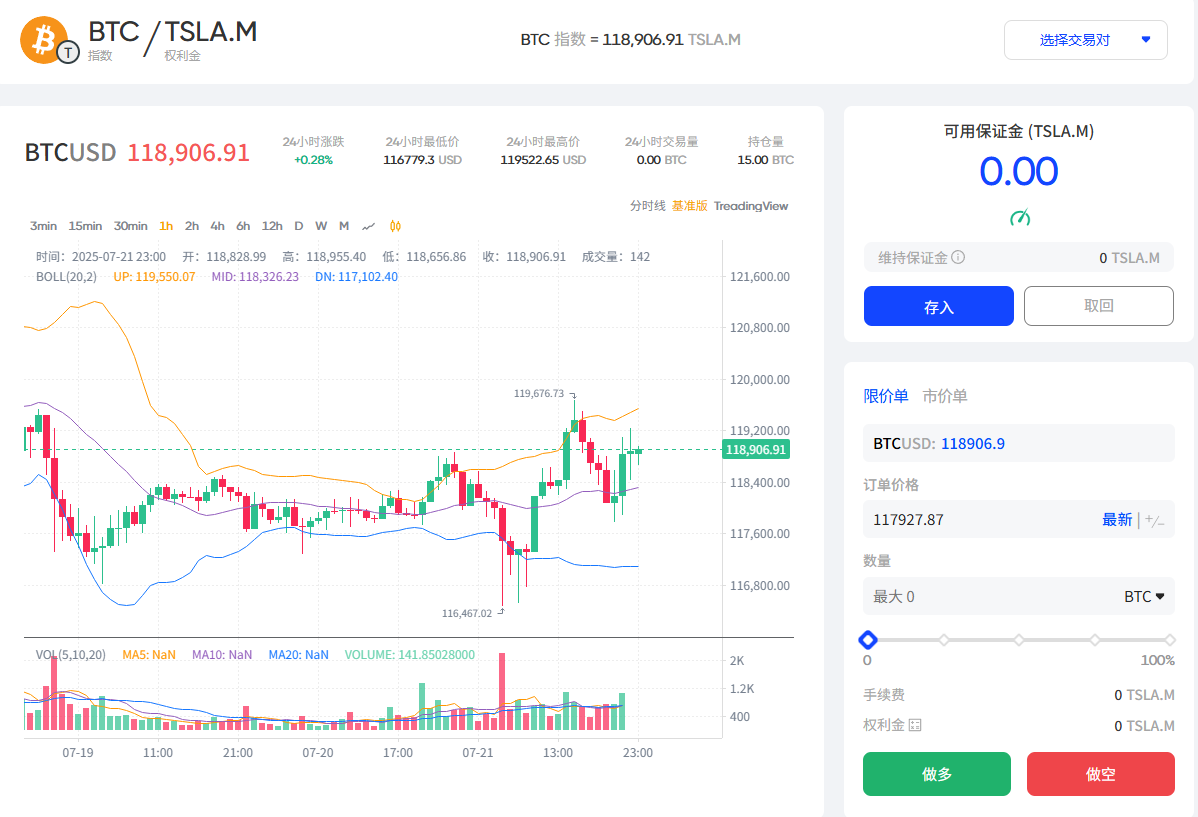

MyStonks y Fufuture lanzaron conjuntamente el token de acciones de Tesla, TSLA, en la cadena Base este mes. El mecanismo central del par comercial del índice M/BTC es hacer que los tokens de acciones estadounidenses sean verdaderamente "activos de margen que se pueden negociar" a través de "opciones perpetuas con margen de moneda".

Por ejemplo, permitir que los usuarios usen TSLA. M como margen para participar en el comercio de opciones perpetuas de BTC/ETH, y se informa que Fufuture también planea expandir el soporte para más de 200 acciones estadounidenses tokenizadas como activos de margen, por lo que los usuarios que poseen tokens de acciones estadounidenses de pequeña capitalización pueden usarlo como margen para apostar por el aumento y la caída de BTC/ETH en el futuro (como usar CRCL. M para colocar órdenes largas de BTC), inyectando así necesidades comerciales reales en él.

En comparación con las restricciones contractuales centralizadas de los CEX, las opciones on-chain pueden combinar más libremente estrategias de pares de activos como "TSLA × BTC" y "NVDA × ETH".

Cuándo los usuarios pueden usar TSLA. M、NVDA. M participa en la estrategia de opciones perpetuas de BTC y ETH como margen, y la demanda comercial atraerá naturalmente a los creadores de mercado, los comerciantes de alta frecuencia y los arbitrajistas, formando un ciclo positivo de "comercio activo→ mejora profunda → más usuarios".

Curiosamente, el mecanismo de "opción perpetua con margen de moneda" de Fufuture no es solo una estructura comercial, sino que también tiene la capacidad de activar el valor de los tokens de acciones de EE. UU., especialmente en las primeras etapas de la formación de un mercado profundo, y se puede utilizar directamente como una herramienta de orientación de liquidez y creación de mercado extrabursátil.

El proyecto puede integrar TSLA. M、NVDA. M y otras acciones estadounidenses tokenizadas se inyectan en el fondo de liquidez como activos iniciales iniciales, construyendo un "grupo principal + grupo de seguros", sobre esta base, los titulares también pueden depositar sus tokens de acciones estadounidenses en el fondo de liquidez, asumir parte del riesgo del vendedor y ganar primas pagadas por los usuarios comerciales, lo que equivale a construir una nueva "ruta de valor agregado basada en monedas".

Por ejemplo, supongamos que un usuario ha sido optimista sobre las acciones de Tesla durante mucho tiempo y ha comprado TSLA en cadena. M, en el camino tradicional, su elección es solamente:

-

continuar aguantando y esperando el aumento;

-

o cambiarlo por CEX/DEX;

Pero ahora puede jugar más:

-

Gana primas como vendedor: Transfiere TSLA. M deposita en fondos de liquidez y obtiene ingresos por primas mientras espera el aumento;

-

Sea un comprador para liberar liquidez: Ponga TSLA. M participa en el comercio de opciones de activos cruzados de BTC y ETH como margen, apostando por las fluctuaciones del mercado de criptomonedas;

-

Estrategia de cartera: una parte de la posición es la creación de mercado y la otra parte participa parcialmente en la transacción para lograr una ruta de retorno bidireccional y mejorar la eficiencia del uso de activos;

Bajo este mecanismo, los tokens de acciones estadounidenses ya no son activos aislados, sino que se integran verdaderamente en el ecosistema de comercio en cadena y se reutilizan, abriendo el camino completo de "emisión de activos → construcción de liquidez → circuito cerrado de comercio de derivados".

Por supuesto, todavía hay diferentes caminos en la etapa de exploración, y este artículo solo explora una de las posibilidades.

Escrito al final

Esta ronda de modelos de custodia de acciones reales desde MyStonks, Backed Finance (xStocks) hasta Robinhood Europe significa que la tokenización de las acciones estadounidenses resuelve por completo la pregunta inicial de "si se puede emitir".

Pero también muestra que la competencia en el nuevo ciclo ha llegado al vínculo de "si se puede usar": ¿cómo formar una demanda comercial real? ¿Cómo atraer la construcción de estrategias y la reutilización de capital? ¿Cómo hacer que los activos bursátiles estadounidenses cobren vida en la cadena?

Esto ya no depende de que más corredurías ingresen al mercado, sino de la mejora de la estructura del producto en la cadena: solo cuando los usuarios pueden ir libremente en largo y en corto, crear carteras de riesgo y combinar posiciones de activos cruzados, las "acciones estadounidenses tokenizadas" pueden tener una vitalidad financiera completa.

Objetivamente hablando, la esencia de la liquidez no es la acumulación de fondos, sino la coincidencia de la demanda, y cuando la cadena puede realizar libremente "cubrir las fluctuaciones de BTC con opciones TSLA", el dilema de liquidez de la tokenización de acciones de EE. UU. puede resolverse.